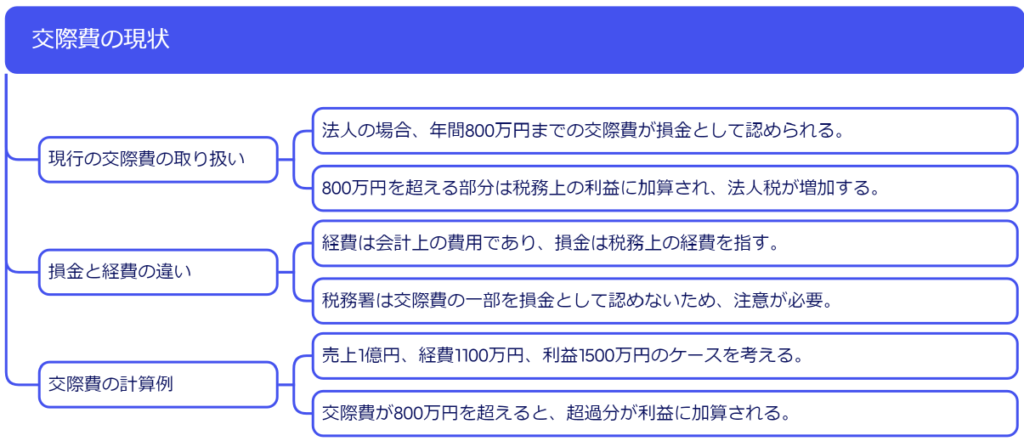

交際費に関する税制改正について簡単に説明します。現状では、法人が年間800万円までの交際費を損金、つまり税務上の経費として認められていますが、それを超える部分は課税対象となり、法人税の負担が増えます。損金と経費の違いも理解しておく必要があり、経費は会計上の費用全般を指すのに対して、損金は税務上認められる経費のことを意味します。この違いにより、税務署が一部の交際費を損金として認めないケースがあるため、特に注意が必要です。

実際の例として、ある企業の売上が1億円、経費が1100万円、利益が1500万円だった場合、交際費が800万円を超えた分は利益に加算され、結果として法人税が増えることになります。

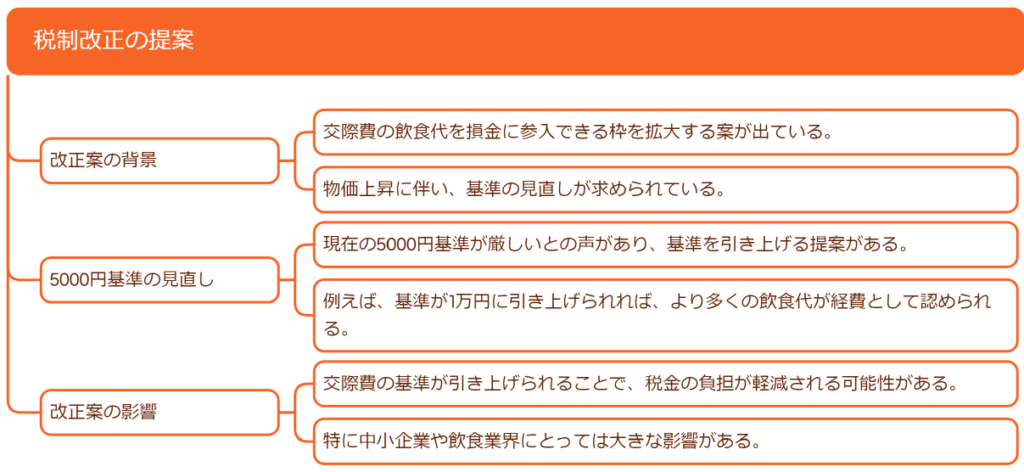

最近の税制改正の提案として、交際費に含まれる飲食代を損金に計上できる枠を拡大する案が出されています。物価の上昇に伴い、現在の基準が時代遅れと感じる声もあり、たとえば、1人あたり5000円までとされている基準を1万円に引き上げるという提案がされています。この改正が実現すれば、企業の税負担が軽減される可能性があり、中小企業や飲食業界にとって大きなメリットとなるでしょう。

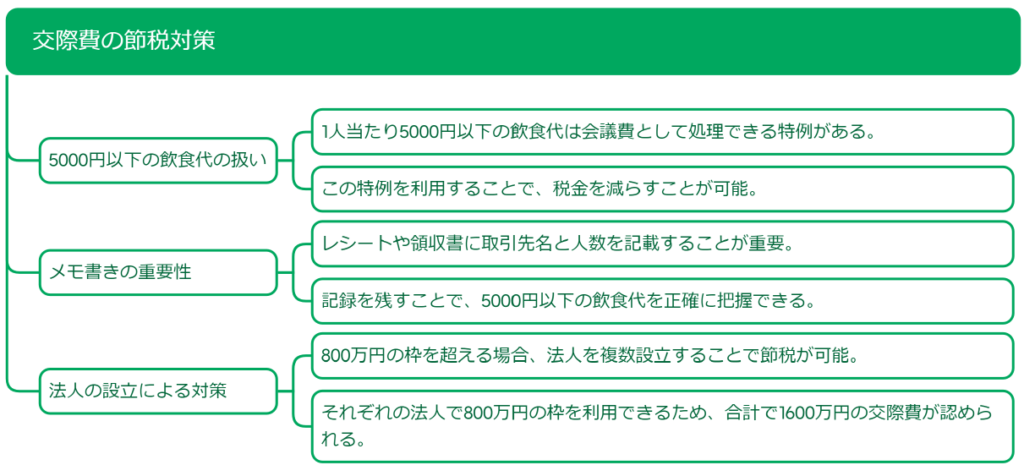

節税対策としては、5000円以下の飲食代を会議費として処理できる特例を活用する方法があります。この特例を利用することで、交際費としてではなく、別の費用区分で計上できるため、税金を抑えることが可能です。また、領収書やレシートには取引先の名前や人数をメモしておくことが重要です。正確な記録を残しておくことで、5000円以下の飲食代をしっかりと会議費として扱えるようになります。

さらに、法人を複数設立することで、節税の余地を広げる手段もあります。たとえば、1社あたり800万円の交際費枠を使い切った場合、別の法人を設立し、その法人でさらに800万円まで交際費を損金として認めてもらうことができます。この手法により、合計で1600万円の交際費を損金として処理できるため、税金を大幅に減らすことができる可能性があります。

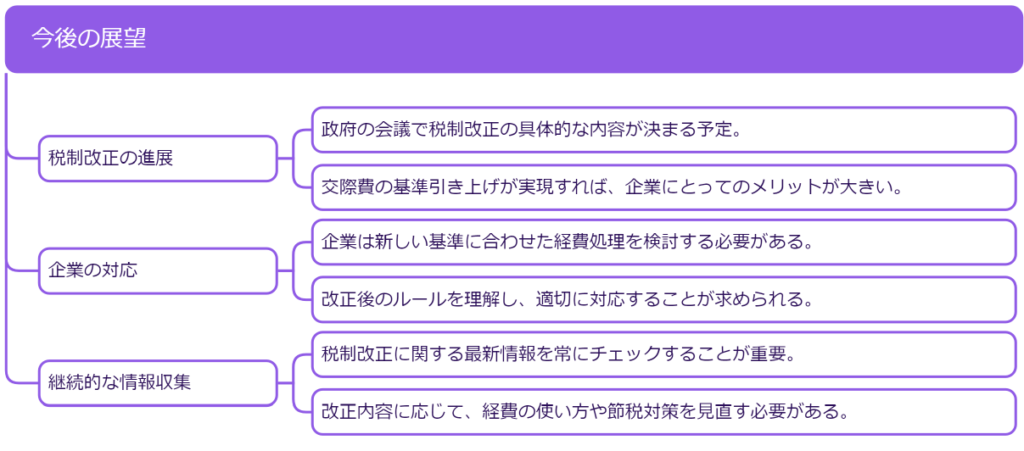

今後、税制改正の進展によって具体的な変更内容が決まる予定ですが、企業にとっては新しい基準に合わせた経費の見直しが求められます。改正後に備えて、経費処理の方法を見直すことが重要です。また、税制改正の最新情報を常に追い続け、適切な節税対策を講じるための準備を進めることが求められます。

それでは詳しく見ていきましょう。

交際費の現状

- 現行の交際費の取り扱い

- 法人の場合、年間800万円までの交際費が損金として認められる。

- 800万円を超える部分は税務上の利益に加算され、法人税が増加。

- 損金と経費の違い:

- 経費は会計上の費用。

- 損金は税務上の経費。

- 税務署は交際費の一部を損金として認めないため、注意が必要。

- 交際費の計算例

- 売上1億円、経費1100万円、利益1500万円の場合。

- 交際費が800万円を超えると、超過分が利益に加算される。

税制改正の提案

- 改正案の背景

- 交際費の飲食代を損金に参入できる枠を拡大する案。

- 物価上昇に伴い基準の見直しが求められている。

- 5000円基準の見直し

- 現在の5000円基準を1万円に引き上げる提案がある。

- 改正案の影響

- 基準引き上げにより税負担が軽減される可能性あり。

- 特に中小企業や飲食業界に影響が大きい。

交際費の節税対策

- 5000円以下の飲食代

- 1人当たり5000円以下の飲食代は会議費として処理可能な特例あり。

- メモ書きの重要性

- 領収書に取引先名や人数を記載し、正確な記録を残すことが重要。

- 法人の設立による対策

- 複数法人を設立し、それぞれの法人で800万円の枠を利用することで節税が可能。

今後の展望

- 税制改正の進展

- 政府の会議で税制改正の内容が決まる予定。

- 企業の対応

- 新しい基準に合わせた経費処理が必要。

- 継続的な情報収集

- 最新の税制改正情報を常にチェックし、経費や節税対策を見直す必要がある。