個人事業主やフリーランスとして事業を始めると、毎年の確定申告が必要になります。

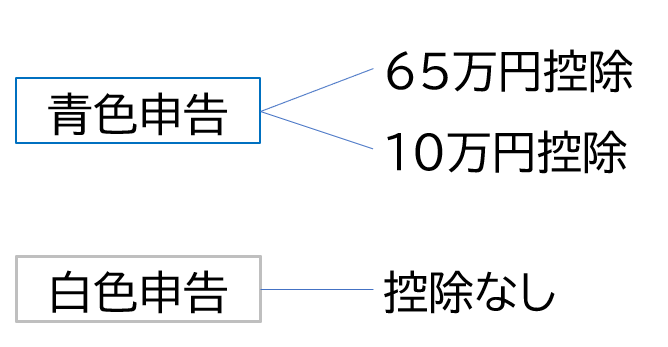

確定申告には「青色申告」と「白色申告」という2種類の方法があり、さらに青色申告には65万円控除と10万円控除の2つのパターンが存在しますのでそれぞれの違いやメリット・デメリットをしっかり理解していないと、せっかくの節税のチャンスを逃してしまうかもしれません。

そこで今回は、青色申告と白色申告の違いについて詳しく解説し、どちらを選ぶべきかのヒントもお伝えします!

青色申告と白色申告の主な違い

① 控除額の違い

青色申告と白色申告では、税金を軽減する「控除額」に大きな違いがあります。

- 青色申告特別控除(最大65万円)

青色申告を行うと、最大で65万円の所得控除を受けられます。これは、正確な帳簿(複式簿記)を作成し、決算書を提出した場合に適用されるもので、所得税や住民税を軽減する効果があります。もし簡易簿記で申告を行った場合でも、10万円の控除が受けられます。 - 白色申告には特別な控除がない

白色申告には、このような特別控除はありません。そのため、節税を意識する場合は青色申告の方が有利と言えます。

② 損失の繰り越し制度

青色申告では、事業が赤字だった場合、その赤字分を翌年以降に繰り越すことが可能です。これを「純損失の繰り越し」といい、最大で3年間繰り越しが認められます。

例えば、初年度に赤字が出た場合でも、翌年以降に黒字を出すことでその赤字分と相殺し、所得税を軽減することができます。一方で、白色申告にはこの制度がないため、赤字が出ても繰り越しはできません。

③ 家族への給与の経費計上

青色申告には「青色事業専従者給与」という制度があり、事業に従事している家族に支払った給与を経費として計上することが認められています。

例えば、家族が事業を手伝っている場合、その家族への支払い分を事業経費として算入できるため、所得税をさらに軽減できます。ただし、事前に「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。

④ 記帳の方法

青色申告では、複式簿記と呼ばれる詳細な帳簿管理が求められます。複式簿記は仕訳帳や総勘定元帳などを使い、収入や支出を細かく記録する方式で、これにより正確な収支の把握が可能になります。

白色申告の場合、従来は簡易的な帳簿でよかったのですが、現在は白色申告でも記帳が義務化されています。とはいえ、青色申告に比べて簡易的な記帳で済むため、事業を始めたばかりの方には取り組みやすいと言えます。

白色申告の概要とメリット・デメリット

白色申告の概要とそのメリット・デメリットについて説明します。結論から言うと、白色申告のメリットは「事前に手続きが不要」」であることです。

白色申告とは、青色申告の対象外の方が比較的簡単な帳簿で行う確定申告のことです。簡易的である分、得られるメリットは少ないと言えます。

白色申告のメリット

- 申告の手続きが簡単

帳簿作成や記帳の手間が比較的少ないため、初めて事業を始めた方や小規模な事業には向いています。 - 申請の必要がない

青色申告と違い、特別な申請をする必要がないため、手続きが簡便です。

白色申告のデメリット

- 節税効果が少ない

青色申告と比べて控除や経費計上の幅が狭く、節税効果が低いです。 - 損失の繰り越しができない

赤字を翌年に繰り越せないため、収支が安定しない事業の場合には不利です。

デメリットは、ほとんど節税効果がないことです。「白色申告をするメリットは何?」と思うほど、年々青色申告に切り替える人が増加しています。

青色申告の概要とメリット・デメリット

次に青色申告について見ていきましょう。

青色申告は、65万円控除や10万円控除など、節税効果を大きく受けられる申告方法です。節税を受けるには複式簿記での記帳が必要で、事前に承認を得る必要があるため、少し難易度が高くなります。

青色申告は難しいという印象がありますが、実は控除額によって難易度が異なります。そこで、65万円控除と10万円控除の場合に分けて説明します。

10万円控除の場合

10万円控除の場合、難易度は白色申告とほとんど変わりませんが、節税効果は薄いです。

白色申告では単式簿記が可能ですが、青色申告10万円控除の場合も単式簿記が利用できます。単式簿記はお小遣い帳のように収支を記録するだけで済むため、とても簡単です。

白色申告と比較すると、デメリットは事前に承認申請が必要な点です。しかし、手続き自体は非常に簡単で、住所や名前、生年月日などの基本情報を記入するだけです。

提出が必要なのは「開業届」と「青色申告承認申請書」の2つです。まだ両方提出していない方は、「マネーフォワード開業届」を使って簡単に手続きができますのでおすすめです。

65万円控除の場合

次に、65万円控除について説明します。

65万円の控除を得るためには、白色簿記や青色申告10万円控除と比較して、少しハードルが高くなります。

帳簿の記入方法は複式簿記が必要で、初めて経理を行う方には大変かもしれません。

初めての方が学びながら作業すると、なかなか進まないこともありますし、間違ったまま確定申告をすると、普通の納税よりも高い税金を支払うことになる可能性もあります。

しかし、正確に記帳できれば節税効果は非常に大きいです。65万円控除に加えて、他にも5つの節税効果を享受できます。

- 3年間の赤字を繰り越せる

- 貸倒引当金を費用に計上できる

- 減価償却を1年で300万円まで一括計上できる

- 専従者の給料を制限なく経費にできる

- 家事按分としてオフィスの家賃や光熱費などを経費にできる

これらの節税メリットを享受することができます。

経営を続けていると、年によって黒字や赤字が変動することがあります。

白色申告の場合、黒字も赤字も1年ごとにリセットされますが、青色申告では損失を3年間繰り越すことが可能です。これにより、翌年の黒字部分と前年の損失を相殺することができます。

貸倒引当金を費用に計上したり、減価償却を1年で300万円まで一括計上できたりします。白色申告や青色申告10万円控除の場合、大きな買い物をした場合でも、一括で計上できるルールがありませんが、65万円控除の場合、30万円未満のものであれば、300万円まで一括で計上可能です。

専従者の給料も、白色申告の場合、配偶者86万円、その他50万円の制限がありますが、青色申告の場合は妥当であれば制限がありません。すべての給料が経費として認められるため、節税効果が非常に高いです。ただし、青色申告承認申請書を提出するだけではなく、青色専従者申請書の手続きが必要です。

家事按分制度を利用すれば、自宅をオフィス兼事務所として利用している場合、仕事に使った分の家賃や光熱費を経費にすることができ、かなりの節税効果を期待できます。

では、最終的に青色申告と白色申告のどちらを選ぶべきかですが、これは経理スキルや経営状況によりますが、できるだけ青色申告を選ぶことをおすすめします。

もちろん、青色申告には以下のようなハードルがあります。

- 事前の手続きが面倒

- 複式簿記が必要(65万円控除の場合)

以前は白色申告では一定の人を除いて帳簿の提出が不要でしたが、義務化により2つの差はほとんどなくなっています。

手続きは面倒に思えるかもしれませんが、実際はとても簡単です。必要事項を書くだけで済みます。

複式簿記については、10万円控除の場合は必要ありませんが、65万円控除の場合も、会計ソフトを利用すれば簡単に記帳ができます。

青色申告と白色申告、どちらを選ぶべき?

どちらを選ぶべき?と書きましたが、結論から言うと長期的な事業であるならば、断然青色申告65万円控除をおすすめします。よほどでない限りは白色申告を選択する意義はないと思います。

青色申告がおすすめの人

- 長期的に事業を続けるつもりがある

節税効果が高く、事業が安定してくるとさらにメリットを感じられるため、長期的に考えている方に向いています。 - 収入や支出の管理をしっかりしたい

詳細な帳簿を作成することで、事業の収支が明確になり、経営状況を把握しやすくなります。 - 家族に事業を手伝ってもらっている

青色事業専従者給与を活用できるため、家族が事業に関わっている場合、効率よく節税が可能です。

白色申告がおすすめの人

- 副業や短期間での事業を予定している

比較的申告が簡単で、記帳や経費計上が少ないため、副業や短期間の事業に向いています。 - 手間をかけずに確定申告を済ませたい

節税を目的にしない場合や事業規模が小さい場合、白色申告で負担を少なく済ませるのも一つの方法です。

まとめ

青色申告と白色申告の差が制度上縮まってきているので、ハードルの差がそこまで大きくありません。

しかもそのハードルの高さも、クラウド会計を利用すれば簡単に超えていけるので、65万円控除を受けるのはそこまで難しくありません。

クラウド会計は初月が無料で使うことができますし、マネーフォワードクラウドの場合仕訳の数が少なければ無料で使い続けることも可能です。

できるだけ本業と関係のない作業は、簡単にソフトにやってもらって効率的に黒字を伸ばしていきましょう。

次のステップでは実際に青色申告事業者になるための申請の仕方について解説していきますね。