確定申告について詳しく知らなくて、「確定申告ってよくわからないし、しなくてもいいか。」と軽い気持ちで考えて申告ををしないと経営に大きくダメージを受ける可能性があります。

確定申告の対象者なのに確定申告をしないと追徴課税という厳しい罰則があるためです。

「知らないうちにルール違反をおかしてた!」となってしまっては、もう遅いので、きちんとルールを把握して、知らないうちに罰則を受けないように、確定申告を行わなかった場合に発生する大きなデメリットについて詳しく解説していきます。

確定申告をしないと受ける罰則、追徴課税とは?

追徴課税(ついちょうかぜい)とは、納税者が期限内に適正な申告を行わなかったり、過少に申告していたり、不正行為があった場合に、通常の税額に加えて追加で課される税金のことです。

いわゆる、ペナルティの罰金だと思ってください。

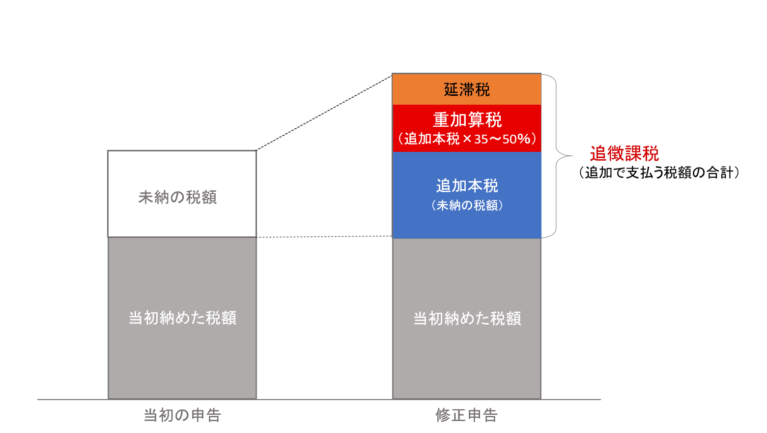

イメージ的には、下記の図のような形になり、正しく納税した場合よりも多くの税金を納める必要がでてきます。

それでは、どんな場合に追徴課税があるのでしょうか?

大きく分けて4つのケースがあります。

- 過少申告加算税(税金を少なく申告していた)

- 無申告加算税(期日内に申告をしなかった)

- 不納付加算税(源泉徴収等による国税が期日内に完納されてなかった)

- 重加算税(脱税の事実があった場合に課されるペナルティ)

- 延滞税(納付期限までに税金を納めなかった)

それぞれがどのような状況なのか?どれぐらい加税されるのか?紹介させていただきます。

一番よくあるケース、過少申告加算税とは?

過少申告加算税(かしょうしんこくかさんぜい)とは、確定申告を行ったものの、申告した税額が本来支払うべき税額よりも少なかった場合に、税務署から指摘を受けた際に課される追加税です。

この加算税は、申告内容に誤りや不足があった場合に課されるものであり、不足した税額に対するペナルティとして課されます。

一般的には税務調査が入って、帳簿を調査されて申告と実際の帳簿の額が違うことで発覚します。

ただし、税務調査が入る前に自分で過少申告に気が付いて修正をした場合は過少申告加算税されませんが、税務調査が入って指摘を受けてから納税をする場合は、今まで納税していた額と本来すべき納税額に上乗せして払う必要があります。

過少申告加算税は、追加で納税することになった金額(「増差税額」)に対して課されます。その税率は、次の通りです。

過少申告加算税の計算方法

- 基本税率:10% … 追加で支払う税額に対して、原則として10%が加算されます。

- 税率の引き上げ:15% … 増差税額が50万円を超える部分については15%が加算されます。

例えば、申告漏れにより100万円の追加納税が必要となった場合、次のように計算されます。

- 50万円までは10%、つまり 5万円

- 残りの50万円には15%が適用され、7万5千円

- 合計で12万5千円が過少申告加算税として課されます。

間に合わなかったでは済まされない!無申告加算税とは?

無申告加算税(むしんこくかさんぜい)とは、確定申告を行う義務があるにもかかわらず、申告期限までに確定申告を行わなかった、行えなかった場合に加算される課税です。

計算式は下記のようになります。

無申告加算税の計算方法

- 基本税率:15% … 納付すべき税額の15%が無申告加算税として課されます。

- 悪質な場合の税率引き上げ:20%~40% … 悪質な無申告や不正が認められる場合には、重加算税が課されることもあります。

この加算税は、通常の納税額に追加15%も加算されるので、経済的なダメージは大きく、遅れて申告することがいかに大きなペナルティなのかが分かりますね。

税務署に指摘される前に気が付いて納める場合は5パーセントと過少申告課税と同じ加算になるのですが、できるだけ事前に準備して間に合わせてください。

源泉所得税をお忘れなく!不納付加算税とは?不納付加算税

不納付加算税(ふのうふかさんぜい)とは、納税者が源泉徴収などで従業員から預かった税金や、自身の納税義務がある税金を納付期限までに納めなかった場合に課される追加の税金です。

簡単に言うと、源泉所得税を期日までに納付しなかった場合に課されるペナルティです。

源泉所得税の納付が期限に間に合わなかった場合は、納めるべき金額に10パーセントが加算されてしまいます。

不納付加算税の計算方法

- 基本税率:10% … 納付すべき税額の10%が不納付加算税として課されます。

- 悪質な場合の税率引き上げ:20%~40% … 悪質な無申告や不正が認められる場合には、重加算税が課されることもあります。

こちらももし税務署の指摘を受ける前に自ら修正した場合は5パーセントになります。

悪質な場合は重加算税も・・・。

重加算税(じゅうかさんぜい)とは、意図的に所得や売上を隠したり、虚偽の申告を行った場合に課されます。

重加算税は、税額に対して最大40%もの追加税が課される非常に重いペナルティです。通常の延滞税や無申告加算税に比べて遥かに重い負担が発生します。

例えば、意図的に所得を隠していたことが発覚し、重加算税40%が適用された場合、100万円の納税額に対して40万円の重加算税が加算され、合計140万円の支払いが必要となります。これは大きな経済的負担であり、不正行為のリスクの高さを考えると、正確な申告を行う重要性が分かります。

放置すると雪だるま式に増える、延滞税とは?

延滞税(えんたいぜい)とは、納付期限までに税金を納めなかった場合に、未納の税額に対して発生するペナルティ(利息)のようなものです。税金の支払いが遅れると、支払うべき税額に延滞税が加算されるため、納税が遅れるほど負担が増えていきます。

延滞税の金額は支払期限を過ぎた日数に応じて増加し、支払いが遅れれば遅れるほど負担も重くなります。期限を大幅に過ぎた場合には利率が年14.6%にもなることがあり、長期間放置すれば延滞税だけでかなりの負担が増加するため、最終的には想定をはるかに超える金額が必要となるケースもあります。

期限内に間違わずに確定申告と納税をするためにクラウド会計を利用しましょう

先ほど挙げた追徴課税は、重加算税といった意図的に所得を隠している場合は除きますが、ミスや勘違いで発生する誰にでも起こりうる間違いです。

金額が間違っていたり、期限に間に合わないと知らないでは済まされずにペナルティとしての税金加算される可能性があります。

人間だれしもミスをするとはいえ、普段からきちんと会計処理を行っていれば、十分に防げるミスです。

こんな事態に陥ってしまうのはほとんどの場合、確定申告ギリギリでやってしまい時間が限られている状態で会計処理を行ったとき。こんな時はミスがおこります。

時間がないと隠すつもりがなくても、普段の仕事にプラスして会計を行ってしまうのでミスが多くなってしまいます。

特に会計についてあまり知識がないと、時間も多くかかりますしミスも増えてしまいます。

こんな単純なミスが起こらないように、Money forwordや弥生会計やfreeeといったクラウド会計を導入してリスクを回避するのが得策です。

クラウド会計は初心者でもわかりやすく、確定申告を行うことができるソフトです。

ミスがないだけでなく、青色申告にも対応しているので、加算して税金を納めるのではなく、節税にもつなげることができます。

個人事業主向けプランであれば月額も1000円以内のものが多く、節税もできて加算税も払わなくても良いのでクラウド会計を導入するメリットはかなり大きいです。

ぜひ初心者の方はクラウド会計を利用してみてはいかがでしょうか?

クラウド会計サービスで有名なのは、Money forword、弥生会計、freeeなどがあります。

まとめ

確定申告をしないと受けるダメージについてご理解いただけましたでしょうか??

税金を払わないでズルをしようとすると、もっと税金を納めないといけない嵌めになってしまいます。

今では、面倒で確定申告をしないつもりだった人も、クラウド会計を使えば簡単に確定申告をすることができます。

当サイトでは知識ゼロから一つずつ確定申告をしていく方法をお伝えしていますので、まずは確定申告の基礎知識についての記事をぜひご覧ください。